作者|睿研 编辑|MAX

来源|蓝筹企业评论

曾经,宁德时代董事长曾毓群办公室挂着一幅很有名的字,被大家广而熟知:“赌性更坚强”。

在2022年,曾毓群把这幅字换成了“溥博渊泉”。这四个字出自《中庸》,寓意为智慧广阔深厚,像源源不断的泉水。

巧合的是,宁德时代所面临的环境也正是在那一年发生了微妙变化:上游锂矿价格开始见顶下滑;锂电池供需反转,产能严重过剩;二线厂商奋起直追,技术差距缩减,引发价格战。

如今,宁德时代的客户纷纷选择“二供”,而且下游客户所面临的市场正在被比亚迪这一强劲的对手侵蚀,导致近年来宁德时代的市占率从50%下降到45%以下。而曾经给予厚望的储能业务,在“强制配储”政策结束后也面临着增长困境。

2021年,锂电板块如日中天时,某券商发布研报直接针对宁德时代2060年营收中枢进行预测。

殊不知,新能源产业最大的风险就是技术变革,而技术不变革时往往会内卷。单纯扩产能这条路,已经无法再刺激资本市场的神经。

宁德,还要在时代中迷茫。

01

锂矿停产背后的深意

宁王对锂电产业的影响力有多大?

8月,宁德时代在江西宜春“枧下窝”锂矿正式停产消息被曝出,直接让国内碳酸锂行业迎来了一波史诗级行情,不仅碳酸锂期货合约价格大涨,相关股票也是纷纷涨停。

但很明显,此次事件给资本市场带来的情绪波动要远大于实质上的利好。

因为从产能上来看,宁德时代在江西宜春的锂矿对行业的影响并没有那么大。

停产的矿山主要产出的是锂云母的矿石,而锂云母提锂路线并不是碳酸锂供应的主力,中国所用的锂矿大多数为进口产品。根据公开信息,此次宁德时代锂矿停产大约会减少月度供应0.8万吨,占国内碳酸锂月度供应的10%还不到。

而此次停产的原因,是因为8月9日采矿许可证到期,但此前宁德时代向江西宜春市自然资源局提交申请材料却一直处在“等待批复中”。

很明显,政府对锂矿的开采审查愈发严格。

今年7月1日,新版《矿产资源法》正式实施,规定伴生矿氧化锂品位大于0.4%才能单独开采,并且需要自然资源部审批。而宁德时代位于宜春的枧下窝锂矿,氧化锂的平均品位只有0.27%左右,达不到新版法规单独开采的门槛。

此前,根据2010年宜春市发布的《关于加强含锂资源矿业权审批备案工作的意见》,氧化锂品位低于0.4%的矿区,可以按照“陶瓷土矿”或“高岭土矿”等普通矿进行审批。长期以来,宁德时代一直是以“瓷土矿”的名义进行开采,这样做还有一个好处就是资源税只需要交销售额的3.25-6.5%,如果是按锂矿单独开采申报则资源税需要交销售额的15%。

新规出台后锂矿作为战略性矿产的定位更加明确,审批权收归中央自然资源部后开采审核定会愈发严格。

《蓝筹企业评论》认为,这背后还有更深一层意义,那就是反内卷的落实。

过去,以光伏、锂电为代表的新能源产业经历了一轮史无前例的扩张潮,背后是资本市场、地方政府等力量在暗中推动。就连《人民日报》都忍不住评论:一些地方政府依旧热衷于招商引资、上马光伏项目,搞“补贴竞赛”,不仅导致了严重的重复建设和资源错配,还使得许多本该被市场淘汰的落后产能得以苟延残喘。

锂电行业同样如此,过去地方政府热衷于引进锂电池项目,无形中也造成了产能重复建设与资源过度开发。新规的出台,更像是悬崖勒马,从供给端的根本上解决产能过剩问题,并遏制推动产能扩张的背后力量。

《蓝筹企业评论》认为,上游资源开采审核趋严以及高层多次提及“反内卷”的大背景下,意味着宁德时代过去依靠产能扩张,实现股价上升,进而在通过资本市场募资扩大产能的轮回,怕是走不通了。

2025年,全球动力电池产能将达到5200GWh,但需求仅为1300GWh。可以预见的是,产能严重过剩的情况在短期内不会缓解。

扩产能这个故事,宁德时代讲不下去了。

02

不停募资,投资人何时等来回报?

就像前面说的,锂电疯狂扩张的背后,少不了资本市场和地方政府的暗中推动。纵观宁德时代的发展,也是一部典型依靠资本市场实现产能扩张的成长史。

2018年宁德时代IPO时,向资本市场募了54.62亿元,主要用于锂电池项目扩产和储能电池研发。

2020年,新能源汽车风口来临,电池成为了资源“卡脖子”环节,当年宁德时代更是募了197亿元,超过了IPO募资额,主要用于锂电池项目的建设与扩产。

2022年,宁德时代再一次大举募资,金额直接达到了450亿元,用途还是锂电池项目建设与扩产。

宁德时代上市以来募资统计,数据来源:Choice

宁德时代上市以来募资统计,数据来源:Choice

那么,从2018年到2022年这一期间,宁德时代向资本市场分了多少钱呢?

根据Choice数据统计,从2018年到2022年,宁德时代一共向资本市场分了91.05亿元,不及同期募资金额的15%。

当时,有投资者调侃:宁德时代虽好,但就像一个渣男,永远在管你要钱。

之后两年,宁德时代加大了分红力度,在2023年和2024年分别向资本市场分红了221.18亿元、254.65亿元。

不过,刚一加大分红力度,宁德时代便又开始在资本市场上募资。今年5月份,宁德时代赴港IPO,行使超额配售权募资规模达到410亿港元,也是今年以来全球最大规模IPO,其中约九成资金将用于推进匈牙利项目的第一期及第二期建设。

不过,年中财报显示,宁德时代账上还有超3000亿的现金及现金等价物储备,为何还要着急赴港上市?

其一,宁德时代所面临的市场竞争愈发严峻已是不争的事实,一方面体现在以比亚迪为首的新能源车企通过卷价格不断扩大影响力,而比亚迪汽车所用电池均为自产,无形中通过挤压了宁德时代下游客户的市场,进而侵占了宁德时代动力电池的市占率;另一方面,不少车企开始引入宁德时代以外的动力电池供应商来平衡风险,如理想引入了欣旺达的电池,蔚来引入中创新航后,旗下乐道品牌又引入了比亚迪为其动力电池供货。

结果就是,短短几年,宁德时代在中国的动力电池市占率从50%下降至45%以下。迫切寻找新的市场,巩固增长态势,是宁德时代的当务之急。

其二,宁德时代想发力海外市场,同样是一笔不小的开支。就拿此次建设的匈牙利工厂项目来说,单GWh的建设成本就达0.68亿欧元,如果在德国图林根这种地方建工厂会更贵,单GWh成本甚至能达到1.43亿美元。去年欧盟纯电汽车销量约为我国一半左右,按照欧盟动力电池需求量同样为我国一半这样粗略计算,那么欧盟动力电池需求高达274.2GWh,算上未来的增长空间,那么宁德时代或许能够吃掉其中200GWh的市场,对应建设成本大约会在1600亿元左右。

不过,就像宁德时代成为国内动力电池老大,却还要要求员工“896”,打破了员工最后“努力就会变好”的幻想一样,不停募资的宁德时代究竟何时才能给足资本市场回报?

03

宁德时代不知该往何方

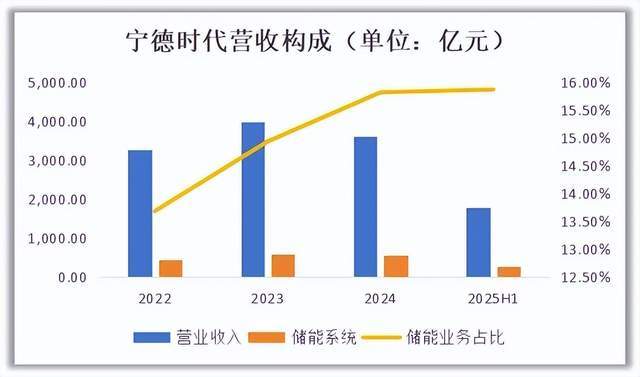

其实,宁德时代也并没有选择在一棵树上绑死,很早之前便拓展了“第二增长曲线”,布局了储能业务。根据今年中报,储能业务已实现营业收入284亿元,占据总营收的16%。

不过,宁德时代储能业务近年表现平平,上半年营收较去年同期288亿元有所下滑。此前政策强制新能源项目配储,推高了项目成本,还导致储能利用率低、资源浪费。今年2月该政策取消后,对储能业务未来发展带来了些许不确定性。

睿研制图:数据来源企业公告

睿研制图:数据来源企业公告

除了储能之外,宁德时代打算押注换电路线,博取未来的增长空间。

去年底,宁德时代重启乘用车换电业务并命名“巧克力换电”,计划2025年建1000座换电站,中期1万座、最终3万座。其重卡换电品牌骐骥,今年拟在13个核心区域布300座站,2030年前建成“八横十纵”网,承载80%物流运力。

从公开信息来看,无论是巧克力换电站,还是骐骥,宁德时代在换电领域主打的依旧是B端场景,这也无形中限制了宁德时代换电业务的想象空间。

毕竟,对于车企而言,谁都不希望关键环节被别人把控。此前蔚来发起了换电联盟,成员有一汽、长安、广汽、吉利、奇瑞等一众知名车企,但目前尚无实质性落地。

尽管宁德时代身为供应商,与车企间并不存在竞争关系。但如今车企都在引入二供、三供,显然想摆脱单一供应商对资源控制的束缚。宁德时代虽然想深度绑定客户,但这并非车企的意愿。

最好的结果是,车企同意将几款网约车车型改造为可换电版本,这样既能解决网约车客户的后顾之忧,也不会太过被单一供应商“卡脖子”。

总体来说,无论是储能还是换电,甚至是拓展海外,宁德时代的发展具有太多不确定因素。在液体锂电池发展逐步成熟的阶段,各大供应商技术差距逐步缩小,“内卷”成为避不开的话题。

但是卷,从来不是龙头维护自身地位的方法。

时代造就宁德,但不同时代也有不同的宁德。

免责声明:本文基于公司法定披露内容和已公开的资料信息整理,文章不构成投资建议仅供参考。

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

来源:蓝筹企业评论

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏